Стоимость ОСАГО в страховых компаниях:

| Компания | Цена | |

|---|---|---|

| Капитал | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Гелиос | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Согаз | нажмите кнопку посчитать8233 руб Калькулятор компании | |

| Гайде | нажмите кнопку посчитать8525 руб Калькулятор компании | |

| Аско страховая группа | нажмите кнопку посчитать8986 руб Калькулятор компании | |

| Московия | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Надежда | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Росгосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Тинькофф страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Уралсиб | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Оск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Поволжский страховой альянс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский дом страхования | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Медэкспресс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Хоска | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Росэнерго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Либерти | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южуралжасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Наско | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Центральное страховое общество | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Энергогарант | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Эрго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Спасские ворота | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Евроинс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский спас | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Альфа страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Югория | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Вск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Жасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Макс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ренесанс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ресо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ингосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Интач | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Зетта | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Адонис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Астро-волга | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Баск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Бин страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Геополис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Гута-страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Дальакфес | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Согласие | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южурал-аско | нажмите кнопку посчитать9488 руб Калькулятор компании |

Сколько будет стоить ОСАГО на следующий год

На следующий год стоимость ОСАГО составит:

| было ДТП | новая цена ОСАГО | переплата |

|---|---|---|

| без аварий | 7512 руб | |

| авария с 1 выплатой | 12257 руб | 4745 руб |

| авария с 2 выплатами | 19373 руб | 11861 руб |

| авария с 3 выплатами | 19373 руб | 11861 руб |

Из чего состоит расчет стоимости ОСАГО:

| параметр | значение | описание |

|---|---|---|

| Базовая ставка | 4118 руб | Легковые автомобили («B», «BE») |

| Территориальный коэффициент | x2 | Москва |

| Мощность двигателя | x1.2 | от 101 до 120 л.с (включительно) |

| КБМ (скидка за безаварийную езду) | x1 | Страхование впервые (класс 3, кбм 1) |

| Возраст и стаж водителей | x0.96 | |

| Срок страхования | x1 | 1 год |

| Водители | x1 | Ограниченное количество водителей |

| Итого | 7908 руб |

Расчет суммы остатка по договору ОСАГО

Страховая премия обычно возвращается страхователю за неистекшее время, начиная со следующего дня от момента подачи заявления. В случае смерти собственника, страхователя или потери авто, договор разрывается автоматически и время исчисляется с этого момента. Размер остатка рассчитывается по формуле:

S = (P * 0,77) * (N / 365) , где:

- P – стоимость полиса;

- N – количество неиспользованных дней;

- S – сумма к возврату.

Например, автовладелец заплатил за годовой полис ОСАГО 15 тыс. руб. со сроком страхования до 30.09.2017 г. 20 декабря 2016 г. он обратился в компанию с заявлением о закрытии договора страхования по своей инициативе. Причина — продажа авто. Таким образом премия, подлежащая возмещению, должна компенсировать 284 дня страхования. Соответственно, сумма остатка, подлежащая выплате будет составлять 8 986,84 руб.

При расчете суммы остатка по договору ОСАГО необходимо понимать, что часть страховой премии в размере 23 % идет на оплату услуг СК и отчисления в РСА. Это расходы, которые страховщик несет в любом случае. Сохранять за собой эту сумму страхователь может согласно Письму ФССП № 56 и методическим рекомендациям РСА № 10. Некоторые компании устанавливают «льготные» правила, согласно которым РВД не взимается, если от подписания полиса до его расторжения по инициативе клиента прошло от 3 до 6 месяцев.

Настойчивые водители через суд возвращали и эти проценты — практика знает подобные случаи. С тех пор, как ЦБ стал регулятором рынка страхования, «положение о 23%» появилось в Правилах ОСАГО. Тем не менее эту норму многие автовладельцы и эксперты считают нарушением прав потребителя, и суды часто встают на их сторону.

Возможные разногласия со СК

Причины споров бывают разными. Часто страховые компании отказываются страховать автовладельца, проживающего в другом регионе. Но в крупных страховых компаниях, таких как Ингосстрах, Россгострах таких проблем не возникает. Оценка ущерба находится не только в компетенции сотрудников экспертной службы, которые привлекаются страховой компанией, также можно провести независимую экспертизу. Для страхователей возникают проблемы, если страховщик хочет занизить выплачиваемую при страховом случае сумму. Эксперт, нанятый страховщиком, может при проведении экспертизы сделать неверное заключение.

Есть проблема, когда случай не признается страховым. Часто это бывает, когда машина повреждена во дворе дома страхователя. Например, ночью в стоявшую во дворе застрахованную машину врезается другой автомобиль. Страховая компания может не признать это страховым случаем.

Самые распространенные проблемы с выплатами:

- Страховая компания ничего не платит.

- Сумма нанесенного ущерба существенно снижена.

- Страховщик не платит вовремя компенсацию страхователю.

Ошибки при заполнении

Ошибка – это несоответствие между данными страховки и документальными данными, предъявляемые автовладельцем в ходе заключения договора ОСАГО. Что предпринимать в таких ситуациях?

Неверные данные перечеркиваются сотрудником компании, а сверху или рядом вписывается верная информация. В бланке есть поле «Особые отметки», там указывается, что исправленному следует верить. Ставится печать, дата и подпись агента, вносившего изменения. Исправляются оба экземпляра страхового договора.

Один исправленный автогражданский полис возвращается страхователю, другой исправленный экземпляр остается у страховщика. В пункте 6 статьи 30 Федерального Закона «Об ОСАГО» от 25.04.2002 г. №40-ФЗ сказано, что страховой агент должен внести изменения в информационную автоматизированную систему обязательного страхования не позже 5 рабочих дней с момента внесения изменений в бумажный договор.

Утеря документа

Если потерян только полис ОСАГО, а все остальные документы на месте – это не так страшно. Восстанавливать свидетельство о регистрации транспортного сложнее сложнее, нервов и времени уйдет немало.

Перед посещением страховой компании с собой берутся следующие документы:

- паспорт;

- водительские права;

- свидетельство на автомобиль.

Такие данные есть в единой базе, но если документы на руках, процедура пойдет быстрее. Водитель пишет заявление о том, что страховка ОСАГО утеряна. По закону в течение 7 рабочих дней автовладелец получает дубликат страховки. Эта услуга бесплатная. Если автовладелец потерял и дубликат, то за восстановление предусмотрена плата. В каждой страховой компании свой прайс.

Срок действия страховки в новом документа будет соответствовать тому, что указаны в утерянном дубликате. Получение дубликата ОСАГО допускается не только страхователем, но и любым лицом, имеющим доверенность.

Во избежание подобных проблем, копии страховки надо хранить дома в надежном месте. При повторной выдачи экономится время.

Фальшивый бланк

Чаще всего автовладелец узнает, что у него фальшивый полис ОСАГО при попадании в ДТП или во время страховых выплат.

Если фальшивый полис обнаружил сотрудник ГИБДД, то последствия следующие:

- Автовладельца лишают права на управление транспортным средством, машина эвакуируется на штрафную стоянку. – часть 1 статьи 27.13 КоАП РФ.

- Может быть применена административная или уголовная ответственность. – статья 327 УК РФ (использование заведомо подложного документа).

Внимание! Основная задача владельца автомобиля доказать, что он не знал о том, что полис фальшивый

Способы добавления нового водителя в полис ОСАГО ВСК

В ВСК вписать в страховку водителя можно несколькими способами:

- через Личный кабинет на сайте;

- в мобильном приложении;

- в одном из офисов страховщика.

Самый быстрый способ — визит в офис страховщика. При замене классического полиса данные в договоре обновляются моментально: клиент на месте оплачивает страховые услуги и получает обновленный бланк ОСАГО. При отправке данных через Личный кабинет или мобильное приложение запрос обрабатывается вплоть до 30 дней.

Список документов для изменения полиса ОСАГО ВСК

Обращаться за изменением данных по страховке может только владелец полиса или его законный представитель. Чтобы вписать нового водителя в ОСАГО ВСК, необходимо представить страховщику ряд документов, а именно:

- Паспорта и водительские удостоверения всех участников страхового договора: страхователя и застрахованных лиц.

- Копию страхового договора.

- Бланк полиса (при е-ОСАГО не требуется).

- Платежные документы.

Если в интересах страхователя действует его законный представитель, к списку обязательных для предъявления документов добавляется нотариальная доверенность.

При личном визите в офис страховщику требуется принести свой паспорт, водительское и копии документов лиц, которые будут вписаны в страховку. Если запрос оформляется онлайн, то скан-копии всех документов необходимо прикрепить к заявке.

Внесение изменений в е-ОСАГО

Чтобы внести изменения в электронный полис, страхователю достаточно:

- войти в Личный кабинет на сайте страховщика;

- воспользоваться мобильным приложением.

Чтобы в ВСК вписать водителя в страховку онлайн, необходимо:

- Войти в сервис. Вход в Личный кабинет или мобильное приложение осуществляется по номеру телефона страхователя, который он указывал при регистрации в одном из онлайн-сервисов.

- Перейти к разделу страховых договоров или обращений. В первом случае требуется нажать на «Изменить полис», а во втором — «Поддержка».

- Далее клиент должен нажать на «Написать в ВСК», ввести суть обращения и прикрепить все соответствующие документы.

Чтобы в ВСК добавить водителя в ОСАГО онлайн, потребуется больше времени, чем при визите в один из филиалов страховщика. Это следует учитывать, если водителю нужно предоставить свой автомобиль другому пользователю. Для застрахованного лица страховка начнет действовать только с того момента, когда данные об изменениях будут отображаться в базе страховой организации, а также на сайте РСА.

Внесение изменений через заявление в офисе

Самый проверенный и быстрый способ изменить страховку ОСАГО — прийти с комплектом документов в ближайший филиал страховщика. Однако не у всех владельцев полисов получается оформить услугу за один день. Причиной тому может быть высокая загруженность работников филиала: если в офисе ВСК будет много клиентов с длительными операциями (оформление заявлений на выплату, перерасчет страхового возмещения, претензионная работа), страхователю придется потратить 2–3 часа на ожидание своей очереди.

Чтобы избежать потери времени, рекомендуется заранее спланировать свой визит к страховщику, уведомив об этом работников филиала. Для этого необходимо позвонить в ближайший офис и договориться о встрече с агентом. Список филиалов с контактами и адресами указан в разделе офисы. Кроме того, для получения подробной информации о работе офисов ВСК можно позвонить по круглосуточному телефону горячей линии: 8 800 775-15-75.

Для внесения изменений в офисе требуется принести весь комплект документов. Расчет доплаты и выдача нового бланка осуществляются в тот же день. После оплаты страховых услуг клиент получает на руки обновленную страховку.

Когда я могу расторгнуть договор автогражданки?

Страховые компании согласятся в любое удобное для вас время расторгнуть договор ОСАГО согласно требованиям пункта 33.1 Правил автострахования:

-

если транспортное средство сменило собственника;

-

если у самого страховщика отозвали лицензию;

-

если имеет место любой другой случай, оговоренный законодательством РФ.

В остальных случаях расторжение договора и выплата неистраченных по нему средств будет произведена при наступлении оговоренного законом случая и в установленные сроки. «Личное желание» автовладельца в законе не рассматривается.

на основании чего удерживают 23%?

В законе об обязательном страховании ОСАГО про удержание 23% из суммы возврата при расторжении договора ничего не сказано. Но страховщики руководствуются структурой тарифа ОСАГО, утвержденного Правительством РФ:

-

77% — чистая стоимость страховки, из которой возвращается неиспользованный остаток при досрочном расторжении договора;

-

20% — затраты компании на обслуживание договора и собственную деятельность;

-

3% — взнос страховой компании в резерв компенсационных выплат РСА.

Поскольку 23% – это неизбежные расходы СК, не имеющие «прямого» отношения к страховой сумме, ее владельцу полиса не возвращают. Кроме того, согласно ст. 958 ГК РФ, страховая компания имеет право на часть страховой премии в пределах срока действия договора. Хотя, если обратиться в суд, страховщика могут обязать эти 23% вернуть страхователю.

Имеет ли СК требовать предоставление копии ПС?

Сотрудники некоторых СК требуют от страхователя копию ПТС с отметкой о новом собственнике транспортного средства. Копия паспорта автомобиля страховщику нужна, чтобы гарантированно избежать мошенничества: рукописно сделанной подделки договора купли/продажи с целью получить страховые деньги без продажи машины. Это требование незаконно, так как вам достаточно предоставить договор купли/продажи авто или справку-счет по сделке.

Вернут ли деньги по ОСАГО, если страховая компания уже делала выплаты?

Иногда страховщики занижают сумму возврата по досрочно расторгнутому договору автогражданки, либо пытаются вообще избежать выплаты, ссылаясь на то, что по этому договору вы, например, уже выплачивалось страховое возмещение. Однако возмещение по страховому случаю и возврат неиспользованных денег по ОСАГО не имеют друг к другу никакого отношения. По договору автогражданки не оценивается убыточность полиса. Сокращение суммы возврата возможно только на упомянутые 23% и не больше.

Таким образом, если автовладелец прекратил пользоваться транспортным средством до окончания срока действия полиса ОСАГО, он имеет право обратиться к страховщику и, в рамках закона, потребовать расторжения договора и возврата неиспользованных денежных средств по нему.

Как получить электронный полис

Оформление этого вида программы не отличается от обычной процедуры покупки стандартной страховки. Чтобы получить данную версию, необходимо совершить несколько несложных действий:

- Заполнить регистрационную форму на ресурсе страховой организации. По результатам проверки пользователь получает СМС с идентификатором для активации аккаунта.

- Выбрать договор, условия которого его наиболее устраивают.

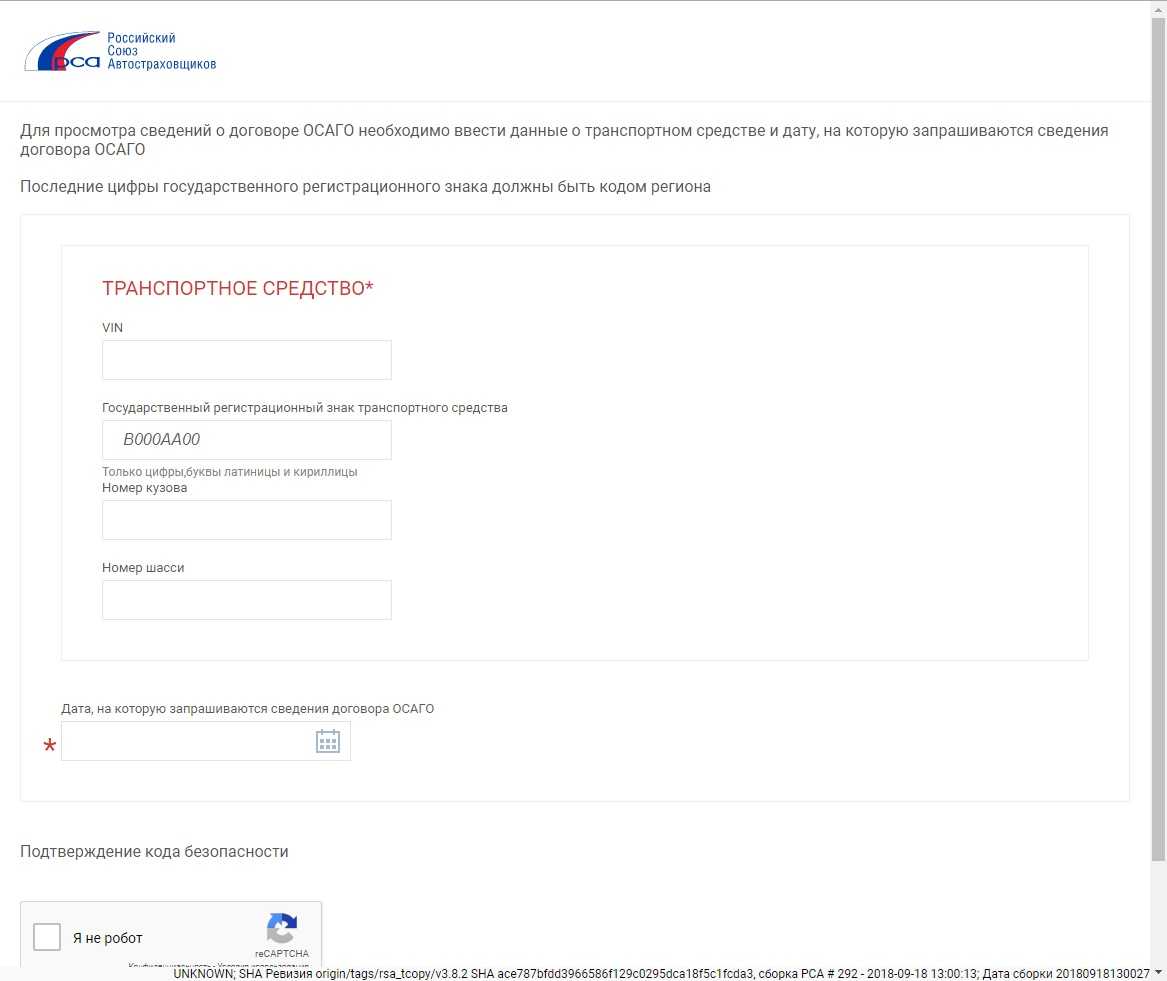

После того как услуга будет оплачена информация попадает в единую автоматизированную базу, а полис направляется на эл. почту автовладельца. Не лишним будет убедиться в действительности полиса путём введения номера бланка в выдаваемую сайтом РСА форму.

Для этого необходимо зайти в раздел «ОСАГО», найти подраздел «Проверить» и ввести во вновь открывшееся поле требуемые данные. После проверки внесённых сведений клиенту предоставляется возможность ознакомления со статусом документа.

Важно! Обратите особое внимание на корректность заполненных данных. Неверная информация впоследствии создаст проблемы в использовании страховки или приведёт к тому, что документ будет недействителен до тех пор, пока компания не внесёт корректировки

Обязательно ли возить с собой бумажный полис

В середине 2015 года МВД РФ направило в службы ГИБДД письмо с рекомендациями о действиях в случае предоставления нового вида документа. В нём было предписано проверять легитимность (достоверность) полиса посредством входа в базу Российского Союза Автостраховщиков. Это говорит о том, что автовладелец не обязан возить с собой бумажный полис. При этом нужно учитывать то, что в дороге может произойти любая ситуация.

Например, гаджет, на котором хранится номер и сведения о документе, разрядился или вышел из строя. Между тем время не терпит — сотруднику ДПС безотлагательно нужно узнать данные страховки. В этой связи страховые компании советуют иметь при себе заверенную печатью страховщика копию документа. То есть водитель тем самым предъявляет распечатку не в целях удостоверения факта страхования, а лишь для предоставления должностному лицу достаточных данных для такой проверки.

Обратите внимание. Как уже говорилось выше, не у всех сотрудников дорожно-патрульной службы есть доступ к единой информационной системе или интернету

Именно поэтому без документального подтверждения наличия обязательного страхования вы, как минимум, потеряете своё время при выяснении всех обстоятельств дела.

Нужно ли заверять распечатанный полис в компании

Дополнительного заверения распечатки полиса в виде «мокрой» печати законодательством не требуется. На документе уже стоит дистанционная подпись организации. Однако все цифры, номер полиса, данные об автотранспортном средстве должны быть чётко пропечатаны и хорошо видны. Самое главное в оформлении на сайте страховой компании — получить на свою электронную почту подтверждение.

Требования к дистанционной версии страховки (точнее, к её цвету) не установлены. Страховые агенты часто советуют распечатывать полис с помощью принтера, после чего заверять документ непосредственно в офисе компании. При этом и сохранённый документ на телефон, и заверенная распечатанная версия имеют одинаковую юридическую силу, так как данные будут идентичными. Есть ещё один вариант — автовладелец при оформлении полиса через интернет указывает на необходимость получения документа на фирменном бланке организации. Такая услуга бесплатна.

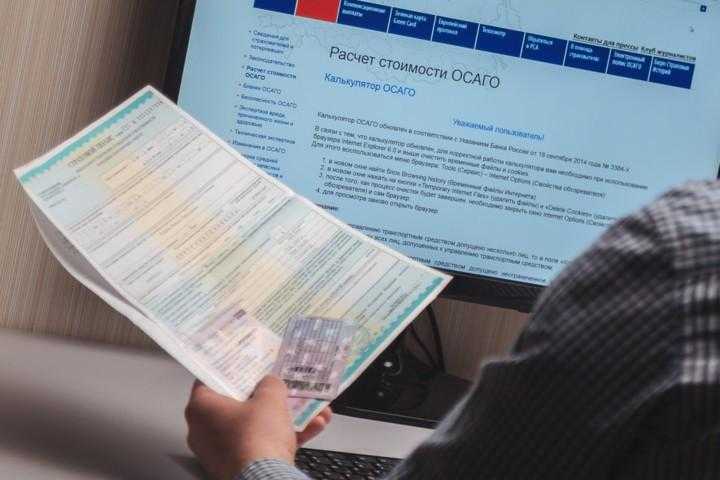

Как рассчитать стоимость

Стоимость обязательного договора – вот что интересует каждого автолюбителя, поскольку услуги обязательного страхования могут достигать нескольких тысяч рублей. Чтобы каждый водитель смог заранее узнать стоимость и запланировать расходы, страховщиком был создан удобный сервис для формирования стоимости.

Для расчета и оформления потребуется зарегистрироваться на сайте. Это удобно, если требуется сразу приобрести страховку в онлайн режиме.

Если же целью является выяснение примерной стоимости ОСАГО, то можно воспользоваться калькуляторами на одном из многочисленных порталах. Рассмотрим расчет на примере.

Расчеты всегда приблизительные, точная стоимость указывается при оформлении полиса.

На формирование размера страховой премии влияют факторы:

- возраст водителя – если страхователю уже исполнилось 22 года, то полис будет значительно дешевле, чем для более молодых владельцев авто;

- стаж вождения – первые три года после получения водительского удостоверения стоимость полиса будет завышена, что объясняется неопытностью ездока, увеличивающую риски ДТП;

- вид ТС – дороже всего страховать общественный транспорт и автомобили, использующиеся для перевозки людей (работа в такси);

- модель и мощность ТС – чем мощнее автомобиль, тем выше будет стоимость полиса;

- количество лиц, допущенных к управлению – неограниченная страховка на порядок дороже ограниченной, независимо от количества вписываемых в полис водителей;

- регион – региональный коэффициент сильно влияет на стоимость полиса. Если страхователь проживает в небольшом городе или сельской местности, где вероятность ДТП меньше, страховка ему обойдется в 2 раза дешевле. Самая высокая стоимость ОСАГО отмечается в Москве и Санкт-Петербурге;

- КМБ – коэффициент за безаварийную езду. Аккуратные водители, не попадающие в ДТП по своей вине, всегда платят за страховку меньше. Максимальная скидка составляет 50%, надбавка – 300%.

Как расторгнуть электронный полис ОСАГО?

Порядок расторжения электронного договора ОСАГО осуществляется в два этапа: сбор необходимого пакета документов и личная подача их в офис страховой организации с единовременным написанием заявления на расторжение.

После совершения вышеперечисленных действий по расторжению со стороны непосредственного страхователя, страховая компания составляет дополнительное соглашение о расторжении электронного договора ОСАГО с утратой полисом законной силы и возвратом причитающейся страховщику части страховой премии.

Список документов

Чтобы расторгнуть электронный договор ОСАГО, клиент должен подготовить следующую документацию:

- Общую (для всех случаев расторжения):

- заявление о расторжении договора и прекращении действия полиса ОСАГО;

- электронный полис ОСАГО или его версия на бланке;

- копию паспорта страхователя или его законного представителя по генеральной доверенности;

- Специальную (в зависимости от основания расторжения):

- копию свидетельства о смерти физического лица – собственника или страхователя;

- акт утилизации при потере транспортного средства из электронного полиса ОСАГО;

- копию договора купли-продажи при смене собственника транспорта;

- паспорт транспортного средства с указанием нового владельца.

Возврат денежных средств при расторжении ОСАГО через интернет

Возврат денег при расторжении ОСАГО через интернет осуществляется в том же режиме, что и при прекращении правоотношений на основании письменного договора. То есть, для электронной формы полиса специальную процедуру возмещения при расторжении документа законодатель не разработал.

Компенсируется часть страхового взноса в пределах суммы страхового возмещения и с учетом не истекшего срока действия соглашения об ОСАГО. Данный срок отсчитывается со следующего дня после даты досрочного расторжения договора.

Если страховщик в течение четырнадцати календарных дней после даты получения им сведений о наступлении оснований досрочного расторжения договора ОСАГО и лишения полиса юридической силы не исполнит свое денежное обязательство по возврату части премии, на него будет возложена гражданско-правовая ответственность в виде неустойки в размере одного процента от страховой премии за каждый день просрочки оплаты.

Кроме того, стоит отметить, что невозможно вернуть денежные средства в случае расторжения правовых отношений из-за ликвидации страховой компании. В иных ситуациях страховщик обязан возместить определенную законом сумму, перечислив ее на ту же банковскую карту, с которой изначально осуществлялась оплата страхового взноса.

Срок прекращения действия полиса

Прекращение действия страхового электронного полиса может происходить в связи с истечением установленного статьей 10 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» № 40-ФЗ от 25.04.2002 срока его действия, составляющего один календарный год.

Также электронный страховой полис способен перестать действовать в связи с расторжением соглашения при наступлении определенных событий: ликвидация организации страхователя или страховщика, смена собственника транспортного средства, отзыв лицензии выдающей полисы ОСАГО страховой организации и прочее.

Таким образом, расторжение договора электронного ОСАГО в основном подчиняется общим нормам о расторжении договора ОСАГО и никаких особых юридических нюансов в себе не несет.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Где можно гарантированно приобрести полис без накладок

Рассмотрим несколько вариантов страховых компаний, где не особенно любят утруждать клиентов всякими отказами и прочими проблемами.

Мы показываем картинку на основании сведений одного из популярных сайтов – АСН (Агентства Страховых Новостей), где выложена статистика тех компаний, по которым замечено меньше всего различных проблем и где потерпевшим платят лучше.

| Название компании | Рейтинг экспертов | Народный рейтинг |

| ИНТАЧ Страхование | А | Самый высокий |

| РЕСО-Гарантия | А | Самый высокий |

| ЗЕТТА Страхование | В | Самый высокий |

| ВСК | А | Самый высокий |

| ИНГОССТРАХ | А | Высокий |

| СОГАЗ | А | Высокий |

| ЮЖУРАЛ-АСКО | В | Высокий |

| Либерти | А | Высокий |

| Альфастрахование | А | Высокий |

| ЮГОРИЯ | А | Самый высокий |

Когда соберетесь идти в страховую компанию, прочтите эти простые советы, вооружитесь ими и ваше оформление полиса ОСАГО, а также его действие будет проистекать значительно проще.

Руководство для похода в страховую компанию с целью заключить страховой договор по ОСАГО:

- Наилучший вариант брать с собой свидетеля или же каким-то образом записать разговор со страховщиком на видеосъемку или диктофон.

- Всегда при полученном отказе выдавать полис ОСАГО необходимо требовать отказ в письменной форме. Лучше сразу идти к начальству разбираться, почему отказ не оформляется в письменной форме.

- Чтобы не ждать, пока все поданные вами документы страховщиком будут изучены, можно весь собранный пакет отправить по обыкновенной почте.

- С юридически подкованными водителями или пришедшими с юристом, как правило, страховые компании не связываются, а потому беспрепятственно продают полисы или начисляют страховые платежи.

- Все квитанции по взносам следует сохранять или подавать копию (или у себя оставлять копию самой первой квитанции).

- После предварительных расчетов, проделанных вами, следует еще окончательно посчитать стоимость всей страховки вместе со специалистом, по ходу задавая все вопросы, что могли возникнуть у вас.

- Если дополнительные услуги будут настойчиво навязываться, тогда можно смело обращаться в Общество защиты прав потребителей.

- После оформления электронного ОСАГО обязательно распечатывайте его еще и в бумажном варианте.

Нужно лишь сделать опись всех бумаг, вложить один ее экземпляр внутрь конверта, заклеить и отправить по адресу страховой компании с уведомлением и ценным письмом. Просто срок ответа почтой от страховщика будет значительно дольше – до 30 дней.

Всех проблем не опишешь в одном материале, но уже понятно, что не всегда новшества, проделанные на законодательном уровне, могут быть полезными для пользователей.

Уже не первый год вводятся различные новинки в порядок или правила оформления обязательного вида страхования и всегда возникают какие-то проблемы массового характера.

Поэтому следует периодически ознакамливаться с правилам и законами, чтобы быть юридически подкованным клиентом, тогда страховые не осмеливаются обманывать таких клиентов.

Оформить обязательное страхование электронным способом не удастся тем автовладельцам, которые впервые собираются заключить страховой договор. Это связано с тем, что данные по ним в автоматизированной системе просто отсутствуют. Правда, здесь есть одно исключение: если данный страхователь уже был вписан в чужой полис, то в этом случае проблем не возникнет.

Кроме того, для онлайн-оформления полиса ОСАГО необходимо, чтобы автомобиль уже состоял на учете в ГИБДД. Это необходимое условие для регистрации в автоматизированной информационной системе. Понятно, что в случае покупки новой автомашины сделать это не удастся. Вариант с электронной страховкой не сработает так же, если данные о страхователе или о транспортном средстве за текущее после оформления прежней страховки время успели поменяться. Например, изменилось место регистрации данного лица либо регистрационное свидетельство машины.

Главная цель внедрения электронного страхования – обеспечение удобства автовладельцев. Его можно приобрести за несколько минут прямо с домашнего или рабочего компьютера. Поэтому к некоторым шероховатостям необходимо относиться с пониманием, со своей стороны соблюдая приведенные выше рекомендации.

Что делать, если инспектор не признаёт предъявленный электронный полис

Бывает, что сотрудник дорожно-патрульной службы не признаёт достоверность интернет-формы, требуя исключительно бумажный вариант, оформленный в офисе страховой компании. Помните — и электронный документ, и бумажный на фирменном бланке — равнозначны. Если у должностного лица нет возможности проверить данные страховки на месте, на водителе нет никакой вины.

В случае, когда инспектор ДПС продолжает настаивать на показе бумажного документа на бланке, ему следует напомнить о нововведении. Все работники дорожно-патрульной службы проходили инструктаж по указанному вопросу, поэтому требование о предъявлении бумажного носителя — неправомерно.

Выписанный при таких обстоятельствах штраф считается незаконным, поэтому его можно будет обжаловать. Для начала следует:

- Написать претензию на имя начальника отделения ГИБДД (в том районе, где вас оштрафовали).

- Если положительного результата не будет, обращайтесь в суд.

Это касается тех ситуаций, когда полис действительно зарегистрирован в общей информационной базе.

Если документ легитимный, не стоит бояться отстаивать свои права. Законодатель, принимая изменения, учитывал интересы владельцев транспортных средств, поэтому при обращении в судебные инстанции закон будет на стороне водителя.

Как ДПС проверяет полис на подлинность

Ушли те времена, когда сотрудники госорганов проверяли распечатанный на специальном бланке полис на предмет его срока действия и данных водителя ТС. Теперь новые полисы хранится в базе Российского Союза Автостраховщиков. В таком случае действительность документа проверяется посредством входа на специальный портал мультисервисной телекоммуникационной сети МВД. Для этого сотруднику потребуется войти в базу, указать регистрационный номер и VIN-код автомобиля, а затем запустить поиск.

Не только должностные лица, но и граждане могут проверить полис на официальном сайте РСА. Алгоритм действий практически аналогичный.

Достоинства и недостатки Е ОСАГО

Дистанционный документооборот имеет неоспоримые достоинства:

- Документ невозможно потерять.

- Простота оформления — это можно сделать сидя дома.

- Вам не навяжут дополнительные услуги, чем часто занимаются страховые компании.

- При бдительности в оформлении вероятность обмана практически равна нулю.

- Автовладельцы могут выбрать абсолютно любую страховую компанию.

Есть и минусы у такого нововведения:

- В случае совершения множества ошибок при заполнении полис будет недействителен.

- Автолюбители-новички не могут оформить документ, так как о них нет информации в базе данных.

Ещё один существенный недостаток — длительность процесса идентификации. Ввиду неотлаженной работы информационного портала сотрудники ДПС тратят много времени на проверку данного вида полиса.

Обратите внимание. На сегодняшний день дистанционная система ещё несовершенна, поэтому не будет лишним «по старинке» возить с собой бумажный экземпляр полиса.

Как выглядит эдектронный полис ОСАГО

Чтобы не стать жертвой мошенников, продающих поддельные полисы, важно знать, как проверить документ на его подлинность. Для этого потребуется:

- Зайти на официальный интернет-ресурс РСА в раздел «ОСАГО».

- Найти подраздел «Проверить полис» и войти в него.

- В открывшееся поле ввести требуемые данные (проверка возможна по VIN-коду автотранспортна или номеру бланка).

- Дождаться проверки сведений и ознакомиться со статусом документа.

Если появилась строка со значением «Находится у страхователя», это говорит о том, что страховка действительна и имеет юридическую силу. При появлении статуса «Находится у страховщика» можно судить о том, что бланк выдан автовладельцу, но сведения пока не внесены в единую информационную базу.

Когда на экране отображается «Напечатан производителем», значит, бланк готов, однако, он ещё не передан в филиал страховой. Если документ поддельный или недействителен, отображается определение «Потерял силу или утерян».

Вывод

Возможность внесения изменений самостоятельно через электронный кабинет зависит от конкретной страховой компании. Например, «Ингосстрах» разрешает только вписывать новых водителей. Все остальные манипуляции доверены только сотрудникам, придется посетить офис. «Росгосстрах» единственный, кто разрешает удаленно вписать в полис новичка, о котором нет информации в РСА. Для этого потребуется отправить на рассмотрение качественные сканы или фото необходимых документов. В «МАКС» возможны корректировки персональных данных и регистрационных данных автомобиля удаленно.

Перед тем, как пытаться скорректировать полис на сайте, целесообразно уточнить по телефону или в чате наличие такой возможности.

Тем не менее страховые компании часто отказывают в выплате или выставляют регресс страхователю. Настаивают на признании полиса недействительным, пытаются переложить возмещение ущерба пострадавшей стороне на плечи страхователя. Свои права приходится доказывать через суд. Инспектор ГИБДД может усомниться в подлинности страховки и выписать штраф за управление транспортным средством без полиса (ст. 12.37, ч. 2 КоАП РФ). Неправомерность наложения взыскания придется спаривать в ГИБДД или в суде.

При несвоевременном оповещении о замене водительского удостоверения возможно обнуление скидки за безаварийное вождение (из-за отсутствия данных в базах РСА). Отсутствие данных об изменении госномеров приведет к проблемам с получением страхового возмещения (регистрационные знаки фиксируются в протоколах ГИБДД при ДТП). При изменении паспортных данных сначала необходимо получить новые СТС и водительское удостоверение, а после вносить изменения в полис. Увеличение срока действия полиса возможно только то истечения предыдущего.

Мнение эксперта

Иван Страховский

Страховой эксперт

Калькулятор ОСАГО

Вносить изменения в действующий договор страхования разрешено только собственнику. Представитель может вписать новых водителей, но только при наличии нотариально заверенной доверенности.

Независимо от произошедших изменений затягивать с внесением изменений в действующий полис недопустимо. Это позволит избежать проблем со страховщиком при наступлении страхового события (судебные тяжбы при отказе в выплате затягиваются на месяцы) и получения штрафов по линии ГИБДД (от 500 до 800 руб.) при эксплуатации транспортного средства. Внести изменения в онлайн-режиме можно независимо от типа собственника (физическое или юридическое лицо, индивидуальный предприниматель).